ttb analytics ห่วงอุตฯยานยนต์ไทยเจอปัญหาเชิงโครงสร้าง ประเมินปี 73 ยอดขายรถใช้น้ำมันหายกว่า 40%

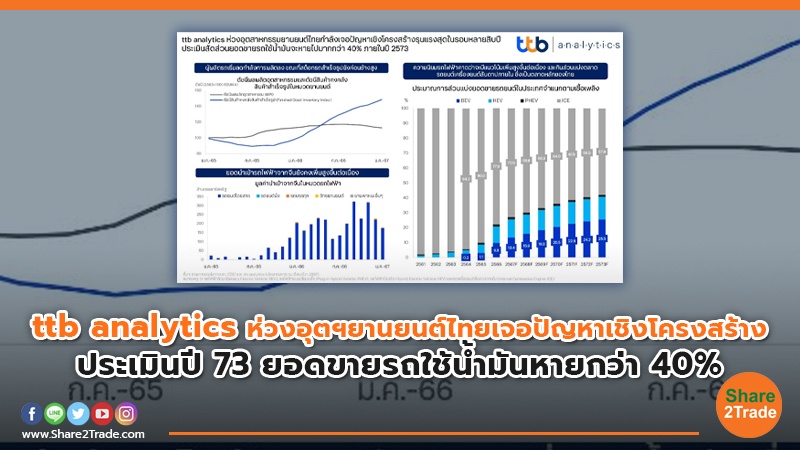

ttb analytics ห่วงอุตสาหกรรมยานยนต์ไทยกำลังเจอปัญหาเชิงโครงสร้างรุนแรงสุดในรอบหลายสิบปี ประเมินสัดส่วนยอดขายรถใช้น้ำมันจะหายไปมากกว่า 40% ภายในปี 2573

ศูนย์วิเคราะห์เศรษฐกิจ ทีทีบี หรือ ttb analytics มองเทรนด์การใช้รถยนต์ไฟฟ้า (BEV) ของไทยในระยะต่อไปจะยังคงเพิ่มขึ้นต่อเนื่อง และจะส่งผลให้ส่วนแบ่งยอดขายรถยนต์ที่เป็นเครื่องยนต์สันดาปภายใน (ICE) ทยอยลดลงจาก 77.9% ของยอดขายทั้งหมดในปี 2566 เหลือเพียง 57.9% ภายในปี 2573 ซึ่งจะส่งผลกระทบต่ออุตสาหกรรมยานยนต์ไทยรุนแรงขึ้น เนื่องจากโครงสร้างอุตสาหกรรมการผลิตยานยนต์ไทยปรับตัวได้ช้า อีกทั้งไทยยังเสียเปรียบต้นทุนการผลิตรถในประเทศ ขณะที่การตั้งเป้าให้ไทยเป็นฐานผลิตรถยนต์ BEV ของอาเซียนอาจยังทำได้ไม่เต็มที่และเจอคู่แข่งจากประเทศเพื่อนบ้าน ยิ่งกว่านั้น บทบาทในห่วงโซ่อุปทานเทคโนโลยีแบตเตอรี่ไฟฟ้าของไทยค่อนข้างน้อยจากข้อจำกัดรอบด้าน

ทั้งนี้ ttb analytics ประเมินยอดขายรถยนต์ในประเทศปี 2567 อยู่ที่ 771,780 คัน หรือหดตัว 0.5%YoY โดยยอดขายรถกระบะคาดว่าจะมีแนวโน้มหดตัวต่อเนื่อง ส่งผลให้สัดส่วนรถกระบะในปีนี้ทรงตัวใกล้เคียงกับปีก่อนที่ระดับ 48% ของยอดขายรถยนต์รวมในประเทศจากที่เคยสูงถึงเกือบ 60% ในปี 2564

สำหรับตลาดรถยนต์ไฟฟ้า (BEV) จะยังเติบโตได้ดีต่อเนื่อง โดยประเมินว่ายอดขายรถยนต์ BEV ในปี 2567 จะอยู่ที่ 103,182 คัน หรือขยายตัว 36.3%YoY ทำให้ส่วนแบ่งตลาดรถยนต์ BEV เพิ่มสูงขึ้นเป็น 13.4% ของยอดขายรถยนต์ทั้งหมด เพิ่มขึ้นจากปีก่อนหน้าที่ 9.8% ขณะที่ส่วนแบ่งตลาดรถยนต์เครื่องยนต์สันดาปภายใน (ICE) จะลดลงเหลือ 72.9% ของยอดขายรถยนต์ทั้งหมดในปี 2567

ttb analytics มองด้วยว่า ในระยะต่อไป ส่วนแบ่งยอดขายรถยนต์ในประเทศที่เป็นเครื่องยนต์ ICE จะมีแนวโน้มลดลงอย่างต่อเนื่องจาก 77.9% ของยอดขายรถยนต์ในประเทศทั้งหมดในปี 2566 เหลือเพียง 57.9% ภายในปี 2573 ซึ่งมาจากการเติบโตของยอดขายรถยนต์ BEV ในไทยที่จะเพิ่มขึ้นเป็น 25.5%

สอดคล้องเทรนด์ตลาดโลกที่ชี้ว่าสัดส่วนยอดขายรถยนต์ BEV ทั่วโลกจะเพิ่มขึ้นจาก 13% ในปี 2565 ไปแตะที่ 35% หรือประมาณ 40 ล้านคันภายในปี 2573 (ประมาณการโดย International Energy Agency) ซึ่งเหล่านี้จะสร้างแรงกระเพื่อมมายังไทยซึ่งเป็นฐานการผลิตยานยนต์ที่ใหญ่ที่สุดของอาเซียนรุนแรงขึ้นในอนาคต เนื่องจาก

1) ไทยมีข้อจำกัดในการปรับเปลี่ยนเชิงโครงสร้าง เทรนด์รถยนต์ไฟฟ้าในไทยเติบโตอย่างรวดเร็ว แต่ค่ายรถยนต์ญี่ปุ่นซึ่งมีไทยเป็นฐานการผลิตหลักปรับตัวได้ช้า

2) การผลิตรถยนต์ของไทยเกิดการประหยัดต่อขนาด (Economies of Scale) ได้ยากขึ้นในระยะยาวนอกจากนี้ การมีข้อตกลงเขตการค้าเสรี (FTA) กับประเทศจีน ทำให้ไทยสามารถนำเข้ารถยนต์ BEV จากจีนในราคาที่ถูกกว่าการผลิตเองในประเทศ

3) บทบาทของไทยในห่วงโซ่อุปทานผลิตแบตเตอรี่สำหรับรถไฟฟ้าค่อนข้างน้อย ผู้ผลิตจีนเองก็เริ่มหันมาตั้งโรงงานผลิตชิ้นส่วนแบตเตอรี่ไฟฟ้าเอง เพื่อให้เป็นไปตามข้อกำหนดในการใช้ชิ้นส่วนภายในประเทศ (Local Content) จึงทำให้การพัฒนาและถ่ายทอดเทคโนโลยีการผลิตจากบริษัทต่างชาติค่อนข้างจำกัด

_1.jpg)

%20copy.jpg)

%20copy.jpg)

_0.jpg)